Depois de um vácuo de quase três anos desde o último lançamento no Brasil, período de ausência de ofertas mais longo desde os anos de 1997-1998, muitos investidores esperam avidamente, mas com muita cautela, pela retomada, ainda este ano, dos IPOs, ou seja, sigla em inglês para oferta pública de ações. Foi a empresa Vittia a última a abrir seu capital na B3, em agosto de 2021.

Quer receber os conteúdos da TrendsCE no seu smartphone?

Acesse o nosso Whatsapp e dê um oi para a gente

Analistas do mercado financeiro, sobretudo do segmento de ações, avaliam que, embora as empresas estejam interessadas em ofertar papéis, existe um certo receio por parte dos investidores. E isso é explicado, em parte, pelo que ocorreu em 2021, quando ocorreram 41 ofertas, mas apenas nove apresentaram desempenho positivo, enquanto todas as outras permaneceram atrás do índice Bovespa.

A SulAmérica Investimentos acredita que os IPOs, sobretudo nos setores de tecnologia, energia elétrica, petróleo e saneamento, podem movimentar R$ 20 bilhões. O número é ainda maior se levado em consideração os follow-on (oferta de empresa que já são negociadas em Bolsa). Neste caso, seriam mais R$ R$ 30 bilhões, perfazendo, com os IPOs, um total de R$ 50 bilhões. Mas, tudo está atrelado no que pode acontecer na economia brasileira, bem como a nível global.

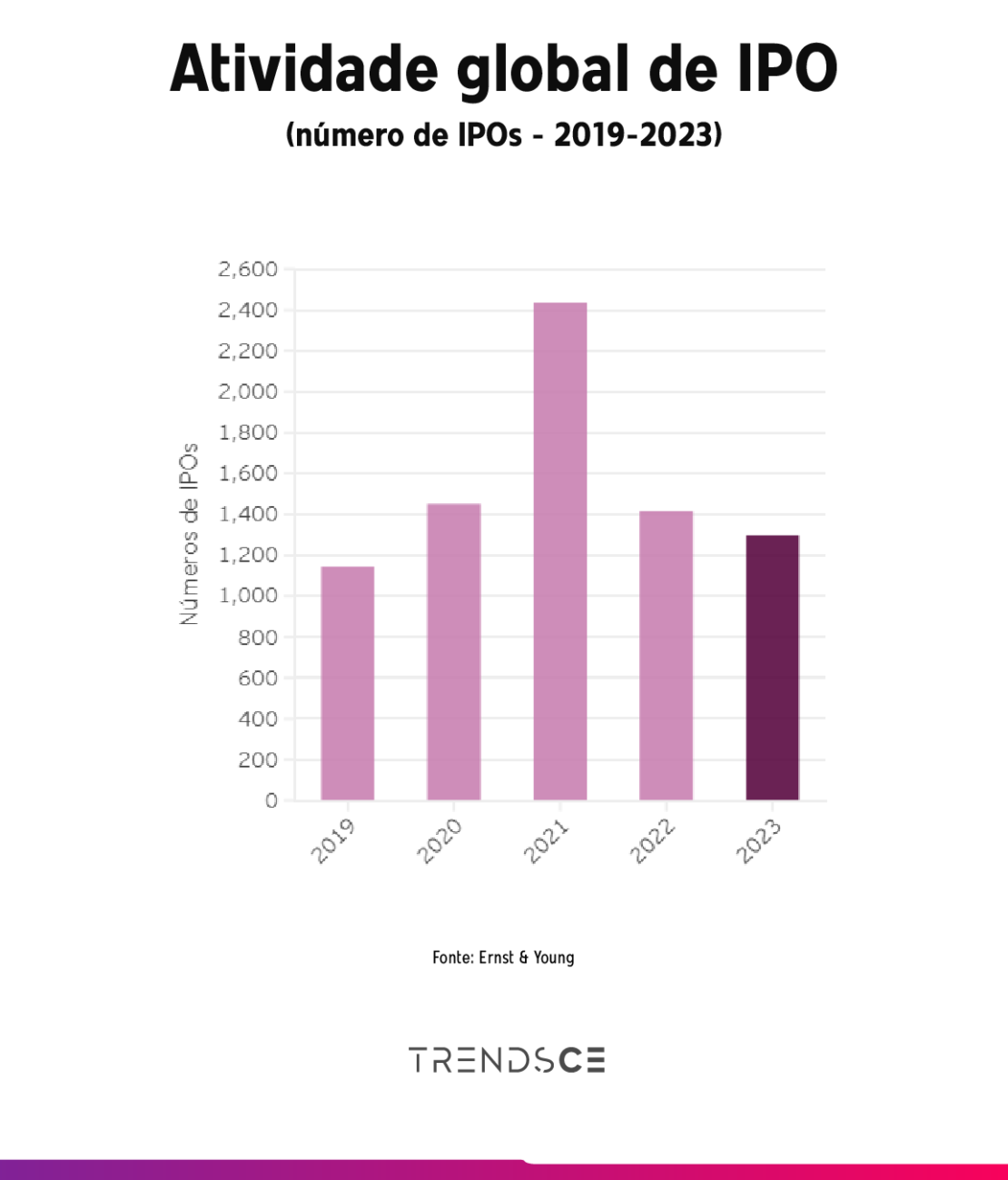

Pesquisa da Ernst & Young revela queda global em 2023

Em 2023, segundo levantamento realizado pelo Ernst & Young, “os postulantes a IPO navegaram em um mercado em constante mudança. No momento estão surgindo bolsões de retomada de IPOs, contudo a fixação de preços prudentes continua sendo fundamental”. No ano passado, os volumes globais de IPOs caíram 8%, com as captações registrando queda de 33% em comparação com 2022. “Em contrapartida, surgiram novos hotspots de IPO, ultrapassando as tradicionais forças geradoras de processos de IPO”.

A pesquisa avalia que são esperados que potenciais cortes nas taxas de juros em 2024 novamente atraiam os investidores aos IPOs. O cenário do mercado global de IPOs mudou em 2023, com a melhoria do sentimento do mercado ocidental contrabalançada pelo abrandamento da China, bem como um contraste entre os fortes negócios de pequena capitalização nos mercados emergentes e as grandes ofertas sem brilho. O mercado global de IPOs encerrou 2023 com 1.298 IPOs captando US$ 123,2 bilhões – revela.

O resultado de 2023, em comparação com 2022, mostra que as receitas com IPO ficaram um terço atrás do ritmo morno do ano passado, embora os volumes de negócios tenham aumentado tanto nas Américas como na EMEIA (sigla em inglês para Europa, Oriente Médio, África e Índia). Estes e outros pontos identificados estão no estudo EY Global IPO Trends 2023, relatório trimestral que analisa dados globais de IPO para definir tendências de mercado e perspectivas para 2024.

Segundo a Ernst & Young, existe algum otimismo, com os emissores e investidores de IPO mais entusiasmados em comparação com o ano passado, e com os emissores interessados em aproveitar uma recuperação antecipada do mercado. “O estudo CEO Outlook Pulse da EY – outubro de 2023 mostrou que 40% dos CEOs de empresas privadas que têm transações em vista nos próximos 12 meses estão explorando IPOs, cisões e desinvestimentos, buscando aproveitar ao máximo a janela de IPO que pode reabrir em 2024”.

B3: volta dos IPOs não vai ser em 2024

Apesar da aguardada espera do mercado pelo retorno dos IPOs, a volta não vai ser em 2024. É o que garante o CEO da B3, Gilson Finkelsztain, em recente declaração publicada pelo Infomoney. Por ora, segundo o executivo, o que deve crescer é o número de follow-ons. “A gente tem mais de 100 empresa se preparando ao longo dos últimos três anos para abrir capital, mas isso não deve acontecer agora”, afirma. “Mas não se mede o desenvolvimento do mercado de capitais só por IPOs”.

O CEO da B3 entende que a volta dos IPOs, quando ocorrer, deve ser liderada por grandes empresas, de setores tradicionais. “Não deveremos ver ofertas daquelas grandes empresas deficitárias, como houve no passado”, diz. O setor de tecnologia é um que deve se destacar.

“Teremos IPOs de volumes e setores tradicionais para depois virem as empresas medianas. Várias empresas de tecnologia virão a mercado, mas serão as que já atingiram break even. Existe quase um consenso de que fazer IPO fora do país é menos vantajoso do que fazer no Brasil.”

Gilson Finkelsztain, CEO da B3

A tendência pelo não lançamento dos IPOs este ano é confirmada pelo diretor financeiro da B3, que, embora reconhecendo as condições macroeconômicas bem melhores do que em 2023 e ainda a existência de um conjunto de empresas aptas para abertura de capital, os IPOs, caso aconteçam, serão eventos raros. “Vemos espaço para follow-ons (ofertas subsequentes de ações)” – disse, acrescentando que existe “um ‘pipeline’ bastante interessante de potenciais IPOs, mas é difícil prever quando a janela para as operações poderá se abrir”.

Ventos favoráveis podem por fim a “seca de abertura”

O sócio fundador da investidora de impacto IN3 Capital, Haroldo Rodrigues, entende que o momento atual tende na direção de ventos favoráveis ao fim da “seca de abertura” de capital na Bolsa de Valores brasileira. “Há mais de dois anos que a campainha da B3 parou de soar. Tal som é muito emblemático, já que indica mais uma empresa estreando no mercado de ações. Justifico o meu otimismo: Uma nova safra potencial de IPOs se sustenta primordialmente na queda dos juros que vem ocorrendo no Brasil e nos Estados Unidos (EUA)” – frisa. Ele aposta que este ano o mercado de IPO no Brasil vai envolver de oito a 25 novas ofertas.

“É bom entender que ainda no melhor cenário, o sarrafo ainda permaneceria abaixo dos anos de 2020 e 2021, tempo em que 27 e 45 empresas estrearam na B3, respectivamente, segundo levantamento de pesquisas especializadas. Por outro lado, é bom registrar que no mercado financeiro não se pode cravar nunca uma determinada certeza, ou seja, uma nova onda de IPOs está diretamente relacionada com a melhora do cenário macroeconômico.”

Haroldo Rodrigues, sócio fundador da IN3 Capital

Ele entende que o cenário atual gera boas expectativas no mercado para que a campainha da B3 volte a soar. E explica os motivos para o otimismo: a taxa Selic se comporta em queda constante desde meados de 2023. A expectativa do mercado é que fique em 9% a.a. em dezembro de 2024 e 8,5% a.a. ao final de 2025; a inflação brasileira é outro destaque para o fim da esteada de IPOs. Ela está sob controle. O IPCA no final em 2023 foi 4,6%, no intervalo da meta estabelecida pelo Banco Central.

Haroldo Rodrigues observa que outro ponto torna a B3 mais atrativa para abertura de capital: a regressão dos juros nos EUA. “Historicamente, quanto mais tempo fica aberta a janela, mais empresas vão tentar. As melhores preparadas normalmente saem primeiro. Há uma expectativa que o início das primeiras ofertas deve se dar a partir do segundo trimestre, com possibilidade de fluxo mais intenso entre setembro e novembro”.

Para o sócio fundador da IN3 Capital, as empresas de infraestrutura são elegíveis nesse momento, costumam ser mais consolidadas e necessitam de alto investimento para suas operações. Particularmente, Haroldo aposta em novas empresas ligadas aos setores de saneamento, energia e construção civil. “No Ceará, fico sempre de olho na Makro Engenharia. Numa segunda leva, as empresas de tecnologia, principalmente aquelas ligadas aos setores de finança e saúde, devem também aparecer no desfile de debutante da B3” – finaliza.

Cenário é propício para IPOs no segundo semestre de 2024

Para Ricardo Coimbra, mestre em Economia, professor de Pós-Graduação da Unifor e membro do Comitê Consultivo da Comissão de Valores Mobiliários (CVM), existe uma perspectiva de retomada dos IPOs, principalmente no segundo semestre do ano. A taxa Selic vem caindo, com tendência de baixar dos dois dígitos até o final de 2024, ou seja, a renda fixa deixando de ser tão atrativa, passa a existir uma perspectiva de uma melhor valorização das ações de companhias. Alguns papéis estão baratos, a bolsa vem tendo um processo de recuperação desde 2023 e uma perspectiva também positiva, de crescimento, segundo os principais agentes de mercado, para este ano.

“Quem sabe se a bolsa fechar o ano em torno de 140 a 140 mil pontos. Essa é uma estimativa que pode acontecer. Assim, o cenário se torna mais propício para que as empresas mais estruturadas, que tem tendência de mostrar crescimento e lucratividade a médio e longo prazos, possam entrar no processo de abertura de capital.”

Ricardo Coimbra, membro do Comitê Consultivo da Comissão de Valores Mobiliários (CVM)

No IPO, que é um processo de abertura de capital, o investidor, seja ele iniciante ou experiente, tem que ter o entendimento sobre a empresa, sobre o segmento de atividade – adverte. De um modo geral, ao longo do tempo, a pessoa que aposta em virar sócio de companhias que abrem capital já monitora essas empresas há algum tempo. E tem interesse na aquisição do papel daquela empresa.

Os investidores que já estão no mercado há algum tempo, quase sempre, são os que absorvem fatias mais significativas da composição quando há a abertura de capital. E os iniciantes são um percentual bem pequeno, justamente, muitas vezes, por não conhecerem de como funciona o processo de abertura, ao contrário daqueles que já realizam investimentos nesse segmento – frisa Ricardo Coimbra.

Sobre os pontos positivos da abertura de capital, Ricardo Coimbra enumera alguns: possibilidade de ter mais empresas no mercado; mais oferta de ações e uma economia e um mercado de capitais mais sólidos. Possibilita ainda que um número mais significativo de empresas busque alavancagem financeira. Os pontos negativos – opina – estão mais relacionados à falta de entendimento, a não organização de forma clara do processo de abertura, não mostrando, às vezes, de maneira clara, a perspectiva de retorno para o investidor ao longo do tempo.

Ele lembra, inclusive, de casos onde, na abertura de capital, as ações passaram a ser negociadas abaixo do preço mínimo de lançamento, em função da empresa não ter se estruturado de forma efetiva pra mostrar o seu direcionamento de médio e de longo prazos, a potencialidade de crescimento, de estabilidade. Isso acontece não só aqui no Brasil como também fora do país. “E é aí que quem vira acionista daquela companhia muitas vezes não consegue ter o retorno com base naquilo que foi aportado na compra daquelas ações” – finaliza.

FIQUE POR DENTRO

O que é IPO?

IPO é a sigla para Initial Public Offering que, em português, significa Oferta Pública Inicial. Esse é o nome dado para o processo que transforma uma empresa de capital fechado em capital aberto.

Por que as empresas abrem seus capitais?

Quando uma empresa sai de capital fechado para integrar o mercado financeiro, ela deixa de pertencer a apenas um pequeno grupo de pessoas para ter sócios anônimos ao redor do mundo. Mas por qual razão? O principal motivo é a possibilidade de captação de recursos que lhes é oferecida. Isso porque, ao disponibilizar seus papéis, ela recebe em troca o valor que foi investido na compra deles.

Principais motivos que levam uma empresa a fazer IPO: Acesso a capital; Expansão de mercado, como abertura de filiais ou internacionalização; Aumento de liquidez para execução de melhores negócios; Fortalecimento de imagem da marca perante seus concorrentes e consumidores.

Como funciona o lançamento de ações no mercado financeiro?

Normalmente, uma empresa abre seu capital quando atinge um estágio em que o próprio crescimento no mercado está limitado pelo dinheiro recebido. Então, para crescer, ela vai ao mercado em busca de investidores que a ajude a alavancar suas operações. No entanto, para fazer um IPO de ações, a empresa precisa cumprir um ritual.

O tempo total do processo, por exemplo, pode levar até três anos. Além disso, pode custar milhões de reais à companhia, já que é necessário atender a diversas exigências e apoio de profissionais como advogados, contadores e especialistas da CVM.

Exigências da B3 para o IPO das empresas

O procedimento para abrir o capital e participar da Bolsa de Valores inclui o cumprimento de diversos requisitos feitos pela B3 e por outros órgãos fiscalizadores e reguladores, como a CVM. O objetivo é manter a credibilidade, segurança e governança não só para a instituição, como para todos os envolvidos.

Entre as exigências que as empresas devem cumprir para executar a abertura de capital estão a de estar constituída juridicamente como uma sociedade anônima (S/A), na qual o capital é dividido em ações, não cotas; e ter os relatórios financeiros auditados por uma empresa externa. Isso sem falar em outras obrigações relacionadas a temas como Recursos Humanos, estrutura societária e governança corporativa.

Quais são os tipos de IPO?

Em uma oferta primária, a companhia emite ações novas, criadas especificamente para o evento e com objetivo de ampliar a base de sócios corporativos. O capital resultante dessa venda entra diretamente no caixa da empresa para ser utilizado em investimentos de projetos e expansões.

Enquanto isso, uma oferta secundária ou oferta subsequente (follow-on) ocorre quando os sócios, que já possuem ações da empresa, vendem parte ou todas elas no evento, em troca do capital.

Em resumo, na oferta secundária não há emissão de novos papéis. As cotas oferecidas são dos próprios sócios e não há mudança no quadro societário da organização.

Como investir em IPO na Bolsa de Valores?

Qualquer investidor pode participar desse processo, basta fazer um pedido de reserva dos ativos no momento certo. O investimento em ações de IPO atrai muitos investidores, principalmente os que operam a longo prazo. Afinal, é uma ótima oportunidade de diversificar a carteira de investimento com empresas que possuem grande potencial de crescimento e faturamento nos próximos anos.

Saiba mais:

Abertura de capital na bolsa: conheça o processo, as vantagens e desvantagens

Da maquininha à Bolsa de Valores: o case de sucesso da Stone Pagamentos