Há quase 30 anos em discussão, as regras tributárias no Brasil começam a ganhar novas feições e caminham para uma forma final. Sabendo-se que União, Estados e Municípios não se reestruturaram em seus tamanhos e consequentes gastos, persiste a necessidade de aumentar o bolo da arrecadação. Bom para alguns, nem tanto para outros, o que vai requerer atenção, especialmente de quem paga a conta, notadamente no que ainda terá que ser regulamentado em continuidade à legislação.

Quer receber os conteúdos da TrendsCE no seu smartphone?

Acesse o nosso Whatsapp e dê um oi para a gente

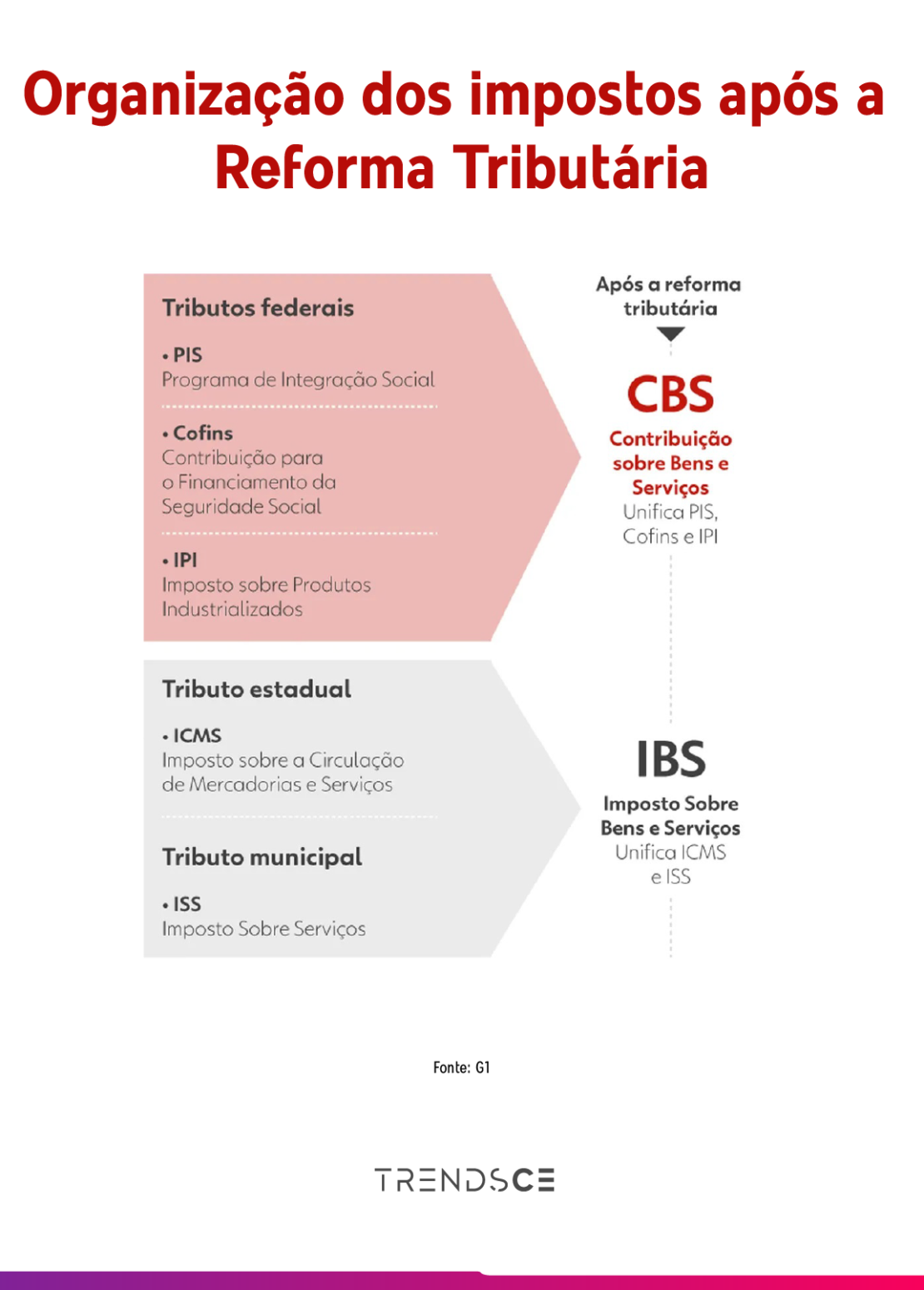

Um exemplo vem do Sul do País. O industrial gaúcho Daniel Randon, presidente da Randoncorp – líder na fabricação de equipamentos para o transporte de cargas e de autopeças – entende que “a reforma tributária deveria ser precedida de uma séria reforma administrativa”. Ele acredita que centralizar os cinco impostos sobre consumo em um IVA dual atende a necessidade de simplificação e redução da onerosa burocracia, além de enfrentar a questão da cumulatividade que afeta as cadeias de produção, especialmente as mais longas.

Para Randon, entretanto, ao prever a possibilidade de exceções ao princípio da não-cumulatividade plena, o projeto gera uma possível insegurança tributária, o que requer atenção na sua tramitação e desdobramentos. Da mesma forma, requer alerta a ausência no texto de limites de alíquotas e a inclusão de alguns pontos sobre ITCMD, IPVA e IPTU. “Este último, com a possibilidade de ter alteração da base de cálculo por decreto, deixa o sentimento de que de fato existe um aumento de arrecadação”, afirma.

“A reforma em tramitação busca resolver ou amenizar o manicômio tributário, o mais complexo, confuso e ineficiente regramento de impostos que existe”, ilustra o empresário de Joinville (SC), Carlos Rodolfo Schneider, que comanda o grupo empresarial H. Carlos Schneider (Ciser, FCF RBE, Hacasa e Intercargo). Ele reforça o coro daqueles que torcem pela reforma administrativa esperando por uma redução de impostos e pelo equilíbrio das contas públicas, condição para a retomada consistente da economia. A seu ver, basta dar uma olhada em outros países que buscaram o equilíbrio fiscal pela redução de seu peso e pelo aumento da eficiência do gasto público.

Transferência de renda

Com 94 mil lojas e 28 milhões de clientes circulando diariamente, o setor supermercadista brasileiro entende que recebeu o tratamento merecido no projeto de reforma tributária, com isenção da cesta básica nacional de alimentos e redução de taxação de itens de limpeza doméstica e higiene pessoal. São 39 produtos que respondem por 53% do faturamento bruto total do segmento.

“Trata-se do maior programa de transferência de renda já feito, que supera até mesmo o Bolsa Família”, garante o vice-presidente executivo da Associação Brasileira de Supermercados (ABRAS), Rodrigo Cantusio Segurado, lembrando que a primeira versão do texto previa 25% de imposto. E acredita que poderá ficar ainda melhor no Senado, com ampliação de desconto de alíquota para higiene pessoal. Convicto de que o processo de aprovação seja finalizado ainda neste ano, o executivo diz que com as leis complementares será possível fazer o cálculo sobre o impacto econômico nos negócios do comércio varejista, que representa 15% do PIB, metade dos quais vem do varejo supermercadista.

Reforma Tributária e o Agronegócio

A percepção positiva é semelhante na cadeia do agronegócio. A reforma tributária trouxe avanços e contemplou boa parte dos pleitos do setor. A agroindústria, os distribuidores e os produtores rurais reafirmam a importância da aprovação do texto pelo Senado Federal, mas lembram a necessidade de a legislação ser justa para não prejudicar quem produz. Em recente evento da Associação Nacional dos Distribuidores de Insumos Agrícolas e Veterinários (Andav), Renato Conchon, coordenador do Núcleo Econômico da Confederação da Agricultura e Pecuária do Brasil (CNA), se mostrou otimista, mas preocupado com o impacto sobre os custos e preços finais.

Nilson Leitão, presidente do Instituto Pensar Agro, alertou que o texto atual não pode gerar benefícios somente ao governo como arrecadador maior. E Fernando Zupirolli, presidente da Câmara Legislativa da Associação Brasileira de Proteína Animal (ABPA), também ponderou que as leis complementares não podem onerar o capital de giro com o sistema cumulativo de créditos. A diretora do Sindiveg (Sindicato Nacional da Indústria de Produtos para Defesa Vegetal), Eliane Kay, acha que o setor tem que atuar em defesa da cadeia do agronegócio como um todo, com foco na isonomia tributária em todos os seus elos.

Startups em risco

Impacto negativo é previsto para as startups, um dos mais dinâmicos setores da economia. É como avalia Fernando Moura, economista e sócio da Quality Tax, consultoria tributária e contábil do grupo CorpServices, que notou escassez do tema “startups” nos debates. Segundo ele, a razão pode ser o fato de que boa parte dessas empresas se enquadrem no Simples Nacional, um benefício fiscal no qual os negócios com faturamento anual de até R$ 4,8 milhões são tributadas a uma alíquota fixa, o que será mantido. Até aí, tudo bem.

O problema começa assim que o limite de faturamento é atingido. Neste caso, as startups passam a adotar o Lucro Presumido e pagarão uma alíquota efetiva média entre 16,53% e 19,53%, dependendo do município-sede. “Nesse regime, os insumos utilizados na prestação de serviços não dão direito a creditamento para fins de PIS/COFINS”, explica o economista.

Ele se refere à folha de pagamento do principal insumo deste setor, o capital humano, cujos salários não serão tributados pela CBS e, portanto, não gerarão créditos a serem ressarcidos. “Caso esse cenário se materialize, o mercado pode enfrentar aumento de preços nos serviços, ‘pejotização’ de mão de obra ou fracionamento de negócios em diferentes empresas menores”, prevê.

“A reforma tributária é vital para a melhoria do ambiente de negócios no país, mas ainda carece de discussões e análises mais profundas, sob o risco de impactar negativamente esse conjunto de empresas tão importantes no processo de dinamização tecnológica da nossa economia”, conclui Moura, ao defender a desoneração da folha de pagamento para neutralizar o aumento da carga tributária.

Saiba mais:

Reforma Tributária: Relator propõe votação na primeira semana de outubro

Depois da aprovação da reforma tributária, CEO da CVC prevê aumento de preço das viagens