O peso dos tributos atinge toda e qualquer empresa constituída legalmente no Brasil. Um tema bastante complexo para a maior parte dos empreendedores. Isto porque, para cada tipo de empresa e atividade, há um regime tributário diferente. Esquecer de contabilizar algum tributo – a saber, impostos, taxas e contribuições -, certamente, é pedir para ter prejuízo. No entanto, existem formas legais de reduzir o quanto se desembolsa com tributos e que muitos empresários simplesmente desconhecem. É aí que entra em cena o planejamento tributário. Segundo os especialistas no assunto, uma estratégia que, se bem aplicada, poderá ajudar a aumentar o lucro das empresas.

Quer receber os conteúdos da TrendsCE no seu smartphone?

Acesse o nosso Whatsapp e dê um oi para a gente.

Antes de mais nada, o consultor empresarial Kleber Leite, diretor da Bratt Consultoria, diz que é preciso saber que no Brasil existem três modelos de regime tributário, o Simples Nacional, o Lucro Real e o Lucro Presumido. “De modo que o planejamento tributário é fundamental para qualquer empresa poder definir em qual regime tributário ela melhor se enquadra, identificar os tributos que ela é obrigada a pagar, respeitando esse regime e o seu ramo de atividade, assim como se o cálculo está correto e se a empresa pode se beneficiar ainda de créditos tributários para poder abater do que tem a pagar. Tudo isso é importante para que as empresas não desembolsem mais do que o que devem, aumentado dessa forma o seu lucro”, explica.

De acordo com ele, o Simples Nacional é um regime tributário facilitado e simplificado para micros e pequenas empresas. Ele permite o recolhimento de todos os tributos federais, estaduais e municipais em uma única guia e possui alíquota diferenciada conforme o faturamento da empresa, separado em faixas até a receita bruta anual de até R$ 4,8 milhões.

Enquanto isso, o Lucro presumido é a alternativa para as empresas que faturam até R$ 78 milhões por ano, ou R$ 6,5 milhões multiplicados pela quantidade de meses em exercício no ano-calendário, quando a empresa tiver sido constituída a menos de um ano. Ao passo que, o Lucro Real abrange todas as demais empresas com um limite de faturamento superior.

“Nesse sentido, só uma a análise tributária detalhada, por meio de um trabalho interno nas organizações, mediante um levantamento do faturamento, operações da empresa, tributos que estão sendo pagos e as respectivas alíquotas é possível verificar se o regime adotado está correto e, caso contrário, qual seria o mais indicado. O lucro real, por exemplo, só é indicado para empresas que têm o seus controle internos muito bem-feitos, pois os tributos são pagos em cima do resultados”, orienta o especialista.

“O planejamento tributário acaba sendo um trabalho de educação dos gestores, indicando o que ele pode tirar de proveito no pagamento de tributos nas três esferas governamentais: municipal, estadual e federal. Além disso, cada estado e município tem formas diferentes de cobrar um mesmo tributo e saber como isso funciona, é importante. Ademais, se houver atraso no pagamento, as multas podem ser bem elevadas, sacrificando até a continuidade da empresa”

Kleber Leite, diretor da Bratt Consultoria

Caminho legal para reduzir o ônus fiscal

Segundo o especialista em direito tributário, Nelson Bruno Valença, sócio-fundador da Valença e Associados Advocacia e Consultoria, pode-se definir planejamento tributário como um conjunto de procedimentos lícitos, adotados por pessoas físicas ou jurídicas, realizados antes da ocorrência de eventos que ensejam recolhimento de tributos. Isto é, antes da ocorrência do fato gerador da obrigação tributária.

“No universo competitivo empresarial, independente do porte do negócio, os gestores são levados a buscar constantemente a inovação na informação e na tecnologia, a mitigação de custos e maximização de resultados. Nesse contexto, o empreendedor busca, através do planejamento tributário, a anulação, a redução ou o adiamento do ônus fiscal, considerando que grande fatia do seu faturamento é dirigido ao pagamento de tributos. Reside aí a importância do planejamento tributário, devendo ser feito por todos os segmentos e por qualquer porte de negócio”, destaca.

Conforme Tiago Assumpção, diretor da Premier Contabilidade, escritório especializado em gestão tributária, é possível buscar vários caminhos legais para diminuir o ônus fiscal por meio do planejamento tributário.

“Mediante análise, uma mudança de regime tributário, por exemplo, pode reduzir o custo com impostos. Uma empresa optante pelo Simples Nacional pode, de repente, reconsiderar se a opção ainda é vantajosa em comparação ao Lucro Presumido ou Lucro Real, levando em conta os resultados da empresa em determinado período. Nem sempre a opção pelo Simples Nacional é sinônimo de economia tributária”

Tiago Assumpção, diretor da Premier Contabilidade

Assumpção esclarece ainda que, no caso de empresas em que o Simples Nacional é a forma indicada, uma gestão tributária realizada de maneira eficiente também pode se tornar uma maneira de economia fiscal. “Uma das formas como fazemos isso é por meio da distribuição dos lucros isentos de impostos de renda aos sócios. São possibilidades que a empresa que possui uma assessoria especializada pode se beneficiar”, complementa.

Benefícios do planejamento tributário

Para Valença, a economia tributária é o principal objetivo e benefício alcançado através do planejamento tributário. “Cogitando várias opções legais, o gestor deverá orientar seus passos de forma a evitar, sempre que possível, o procedimento mais oneroso do ponto de vista fiscal”, fala. Já do ponto de vista empresarial, ele explica que o planejamento tributário pode alcançar as atividades de qualquer empresa, seja ela de pequeno ou grande porte, sempre com a finalidade de redução de carga tributária.

Nessa direção, o planejamento tributário pode ter efeitos diretos na estrutura gerencial e contábil-financeira da empresa, sendo certo que o planejamento poderá ser preventivo, corretivo ou especial. “No âmbito de um planejamento preventivo, ele é desenvolvido continuamente por intermédio de orientações, manuais de procedimentos e reuniões, abrangendo, sobretudo, as atividades de cumprimento da legislação tributária nas obrigações principais e acessórias. Já o planejamento corretivo, ocorre quando é detectada determinada anormalidade. Daí, procede-se ao estudo, e alternativas de correção da anomalia são indicadas. Normalmente, não deve existir o tipo corretivo em uma empresa que adote o tipo preventivo”, afirma.

No que diz respeito ao planejamento tributário especial, acrescenta, este surge em função de determinado fato como, por exemplo, abertura de filiais, lançamento de novos produtos, aquisição e ou alienação da empresa, processos societários de reestruturação – cisão, fusão, incorporação, associação etc.

“Consideradas a complexidade e a importância de cada caso, demandam dedicação exclusiva e conclusões precisas. A operatividade sistêmica de um planejamento fiscal especial compreende cinco fases: pesquisa do fato objeto do planejamento fiscal; a articulação das questões fiscais oriundas do fato pesquisado; estudo dos aspectos jurídico-fiscais relacionados com as questões decorrentes do fato pesquisado; conclusão e formalização do planejamento em um expediente técnico-jurídico”

Nelson Bruno Valença, sócio-fundador da Valença e Associados Advocacia e Consultoria

Prejuízos pela falta de planejamento

De acordo com Valença, existem fatos bastante comuns no dia a dia das organizações, que podem resultar em prejuízos financeiros para elas. “Imagine a situação em que a entidade não realizou um planejamento tributário preventivo, não promoveu reuniões com seus advogados, contadores, profissionais capacitados sobre sua rotina fiscal e, em razão disso, não observou a melhor prática no cumprimento de determinada obrigação tributária. Nessa situação, a empresa estará sujeita ao risco de ser autuada, cuja penalidade pode chegar a 225%, dependendo do caso, uma vez que um descuido pode ser interpretado pelo fisco como sonegação”, alerta.

O especialista em direito tributário lembra que a falta de recolhimento de um imposto no valor de apenas R$ 100,00, por exemplo, pode ensejar um passivo, após lavratura do auto, de R$ 325,000. Ou seja, um prejuízo que seria significativo. Conforme disse, não se pode esquecer também que uma empresa que não tenha o devido zelo no âmbito tributário pode, inclusive, perder competividade no que tange aos preços praticados em relação aos seus concorrentes.

“O fato é que a legislação tributária brasileira é complexa, sendo em muitos casos confusa e de difícil interpretação. Segundo recente estudo do Instituto Brasileiro de Planejamento Tributário (IBPT), foram editadas mais de 6,4 milhões de normas desde 5 de outubro de 1988, quando da promulgação da Constituição Federal. Diante disso, faz-se importante o acompanhamento de uma consultoria especializada, preparada, com profissionais capacitados. Isto certamente ajudará na melhor tomada de decisão”, explana.

Tamanho da carga tributária brasileira

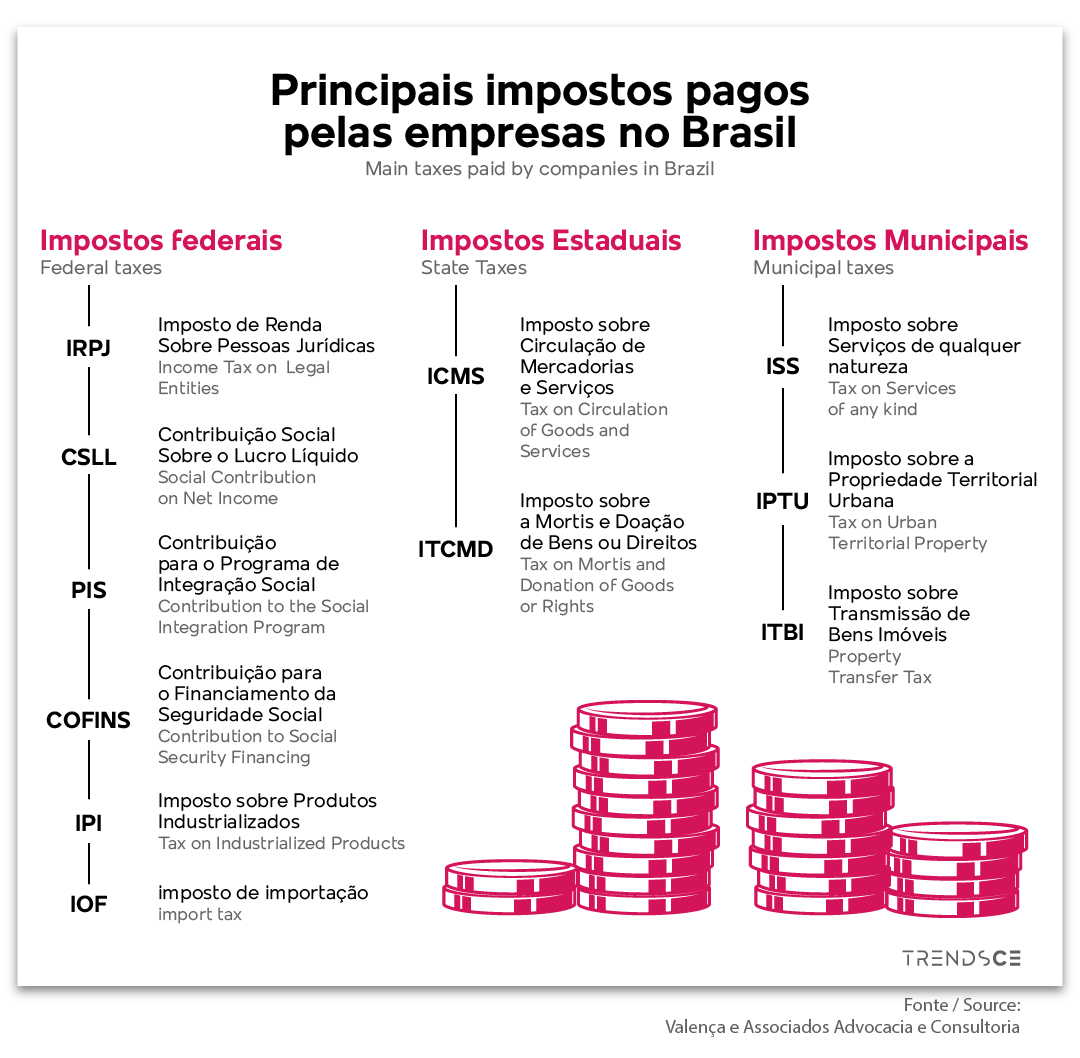

Ao todo, entre impostos federais, estaduais e municipais, taxas e contribuições, o Brasil possui uma lista de 92 tributos vigentes, considerando aqueles pagos por pessoas físicas e jurídicas. De acordo com o Impostômetro, ferramenta desenvolvida pelo IBPT em parceria com as Associações Comerciais dos estados, só no primeiro trimestre do ano já foram pagos em todo o país um total de quase R$ 6,6 bilhões em tributos. No Ceará, a conta chega a mais de R$ 1,23 bilhão em igual período, o que equivale a 1,74% da arrecadação total do Brasil. Dados do Tesouro Nacional, revelam que a Carga Tributária Bruta brasileira é estimada em 31,64% do Produto Interno Bruto (PIB) em 2020, umas das mais altas do mundo.