Importante passo para o desenvolvimento de um negócio, a realização da oferta inicial de ações (ou IPO, da sigla em inglês Initial Public Offering) significa que determinada empresa “ganhou asas” e passou a contar com capital aberto, tendo suas ações negociadas na bolsa de valores. Por exigir um planejamento complexo para ser concretizado, este processo muitas vezes é descartado por empresários, mas, ao longo dos últimos anos, tem ganhado destaque entre as grandes empresas do Ceará, que se movimentam rumo ao mercado financeiro.

Atualmente, o Estado conta com cinco representantes no mercado de capitais. São eles: Hapvida, Enel Distribuição e M. Dias Branco, que têm suas ações à disposição nos pregões da B3; e a Arco Educação, que opera na bolsa norte-americana Nasdaq, segundo maior mercado de ações em capitalização do mundo. Soma-se a estas a Grendene, gigante da indústria de calçados fundada no Rio Grande do Sul, mas que possui sua sede no município cearense de Sobral.

Participante de duas dessas cincos aberturas de capital, o executivo Geraldo Luciano, ex-diretor de relações com investidores da M. Dias Branco, onde atuou por quase 25 anos e coordenou todo o processo de IPO da empresa, fala com propriedade sobre a preparação, vantagens e, conforme diz, “pouquíssimas” desvantagens de se levar um negócio ao mercado financeiro. Segundo ele, que faz parte do conselho de administração do Grupo Hapvida, onde também participou dos preparativos para a abertura de capital, o mais importante é traçar uma estratégia clara de desenvolvimento e como atingir esses objetivos.

“Trata-se de um processo bem complexo, pois muda a forma de uma empresa trabalhar. Ela terá que divulgar seus resultados a cada trimestre, portanto há uma cobrança externa muito grande. Isso, no meu ponto de vista, é uma coisa boa, pois os negócios rendem muito mais quando são cobrados. Assim, é preciso uma estratégia muito bem definida sobre onde aquela empresa pretende chegar daqui a alguns anos e como alcançar esses resultados”, afirma Geraldo Luciano.

Ainda de acordo com o executivo, por conta dos balanços periódicos exigidos pela Comissão de Valores Mobiliários (CVM), toda empresa que se propõe a fazer parte do mercado de capitais deve investir em uma política de comunicação “muito ativa e eficiente”, com transparência em sua forma de atuar e se relacionar com clientes, fornecedores e colaboradores. “Essa transparência precisará ser levada aos sócios”, explica. Geraldo Luciano comenta que o investimento em governança e gestão também é fundamental para aumentar a atratividade.

“O mercado valoriza bastante quem cuida bem da governança, com números transparentes e políticas bem definidas para suas diversas linhas de atuação. Cuidar do colaborador e ter uma política justa de remuneração são detalhes que o mercado vai avaliar, isso sem falar na qualidade dos gestores. Sempre que uma empresa vai abrir capital, há um processo importante onde os possíveis sócios têm interesse em conhecer a qualidade de seus gestores”, diz Geraldo.

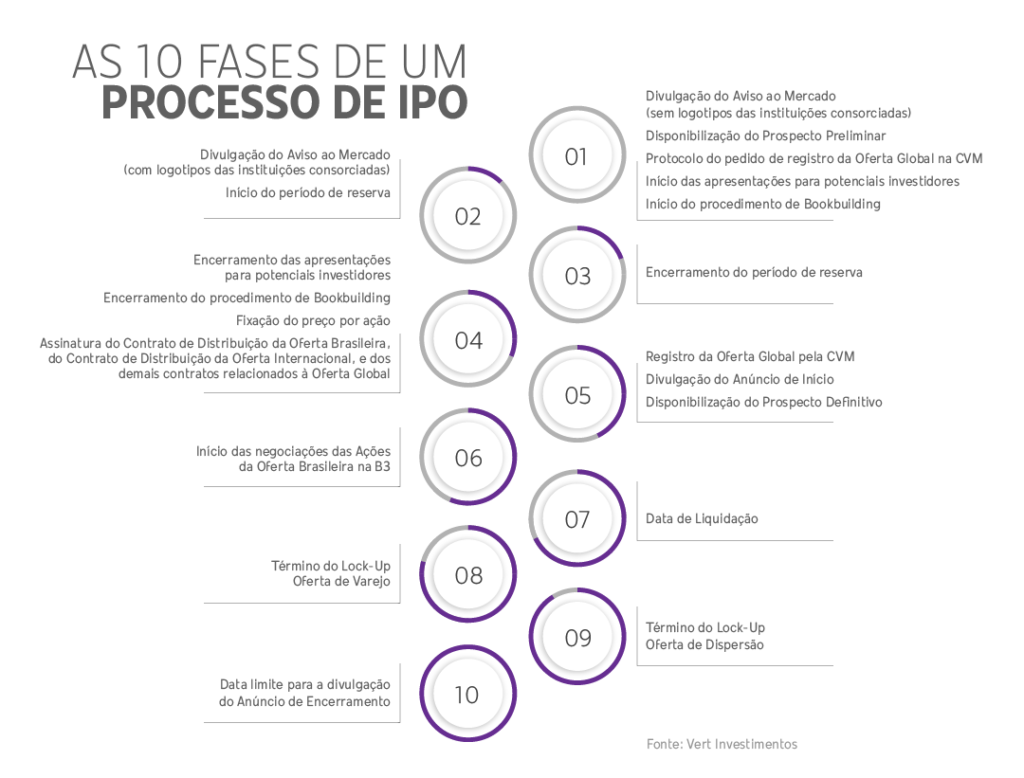

Conforme Marcelo Vieira, da Vert Investimentos, escritório da BTG Pactual no Ceará e em outros estados, não existe “momento exato” para uma empresa fazer seu IPO, devendo os acionistas tomarem tal decisão. “Todos os requisitos de preparação em relação a governança precisam estar atendidos. É necessário que a companhia esteja num momento de resultados positivos. É importante ter uma história consistente e um plano de futuro mais consistente ainda”, explica.

Pontos positivos e negativos

Para Geraldo Luciano, os aspectos positivos gerados pela abertura de capital “superam em larga escala” os pontos considerados negativos. O executivo cita, por exemplo, a maior facilidade em atrair e reter bons profissionais, assim como a visibilidade dada ao negócio, que tem a possibilidade de contar com sócios do mundo inteiro, como bons diferenciais das empresas que optam pelo IPO. “Além disso, a empresa passa a ter, permanentemente, o conhecimento de quanto vale seu negócio, pois o mercado vai dar essa visibilidade de preços”, complementa.

Sob o aspecto negativo, ele cita o fato de quem uma empresa de capital aberto possui, inevitavelmente, custos maiores, pois precisa trabalhar com auditorias mais profundas e de maior qualidade, assim como construir áreas de relações com investidores e participar de eventos no Brasil e no exterior, além de arcar com as taxas da CVM. Além disso, a empresa precisará abrir informações para o mercado que talvez, em um ambiente de competição, fosse melhor não divulgar. “Falar de estratégias, de projetos, por exemplo, são coisas que o concorrente saber pode não ser interessante”, acrescenta Geraldo Luciano.

Conforme a Vert Investimentos, de um modo geral, as empresas que vislumbram o mercado de capitais precisam estar “prontas para a guerra”, que possui duas batalhas importantes: a competição por sua posição no mercado, rentabilidade, geração de caixa, equilíbrio gerencial; e a disputa por investidores, onde se tem o papel dos analistas de mercado como fundamental nesse contexto. “A empresa se torna uma mercadoria na vitrine das boutiques de investimento, e os analistas fazem a propaganda (positiva ou negativa). A exposição é muito grande, e o nível de exigência é proporcional”, comenta Marcelo Vieira.

Representantes do Ceará

Das empresas que representam o Estado na bolsa de valores, a primeira a realizar o IPO foi a Enel. Ainda com o nome de Companhia Energética do Ceará (Coelce), ela foi a pioneira, em 1995, no ingresso no mercado de capitais. Hoje com mais de 1.000 funcionários e presença nos 184 municípios cearenses, com uma base comercial de aproximadamente 4 milhões de unidades consumidoras, já pode ser considerada uma personagem importante na B3.

Já a empresa cearense que realizou o IPO mais recentemente foi a Arco Educação, holding que controla o Sistema Ari de Sá (SAS), que dispôs seu crescimento histórico de mais de 40% ao ano para apreciação dos investidores a partir de setembro de 2018, na Nasdaq, bolsa especializada em tecnologia. Logo em seu primeiro pregão, obteve um desempenho bem acima do esperado, com valor de mercado de US$ 1,2 bilhão. Pouco mais de um ano depois, esse número dobrou, atingindo a marca de US$ 2,4 bilhões.

Mais antiga de todas em termos de fundação, a M. Dias Branco, atualmente líder nacional no segmento de biscoitos e massas e com alcance em 37 países, entrou para este rol apenas em outubro de 2006. Mesmo com desempenho diluído por uma série de aquisições a empresas menores no decorrer deste século, o grupo fundado em 1951 está cotado, hoje, em mais de R$ 13 bilhões no mercado. Outro desempenho regional dos mais notáveis é do Hapvida. Quando de sua IPO, em agosto de 2018, cada ação da companhia custava R$ 28,00 na B3. Nesta quinta-feira, 9, quase dois anos depois, o valor mais que dobrou, superando a cotação de R$ 60,00 ao longo do dia.

Já a Grendene, que tem operações em três municípios diferentes – Fortaleza, Sobral (onde está sua matriz e maior planta) e Crato – e cerca de 20 mil pontos de venda no exterior, começou sua participação no mercado financeiro em 2004 e, após oscilar bastante ao longo dos anos, mantinha seus papéis em torno de R$ 7,80 ao longo desta quinta-feira, desempenho um pouco abaixo de sua IPO (R$ 11,58).